Движещата сила зад икономическия растеж отдавна не е потреблението на домакинствата

През изминалата седмица група организации и партии с ляв профил обвиниха данъчната система в България за несправедлива и предложиха мерки за преодоляване на този „недостатък”. Основното притеснение на инициаторите на кампанията е, че социалните и здравните осигуровки, както и ДДС, имат регресивен характер, тъй като оказват по-висока тежест върху домакинствата с по-ниски доходи. Същевременно, според тях, това възпира основния двигател на икономическия растеж в България – потреблението на домакинствата. Решението им е да се въведе необлагаем минимум за данъка върху доходите на физическите лица и диференцирана ставка на ДДС за някои групи стоки.

Не става ясно защо се предлага промяна в данъка върху доходите, който няма регресивен характер, напротив – той е възможно най-справедливият данък, тъй като облага всички трудови доходи с една и съща ставка и без възможност за изключения. Още повече, че тежестта му върху доходите – 10%[1], е в пъти по-ниска в сравнение с тежестта на осигуровките, която е около 32% и се изкривява от наличието на минимални и максимални осигурителни доходи. При такова съотношение е логично да се мисли за намаляване на осигурителната, а не на данъчната, тежест върху доходите.

Нещо, което не се споменава в изложените предложения, е, че ниската ставка на подоходния данък от 10% е възможна именно защото той се изчислява върху широка данъчна основа без изключения. Въвеждането на необлагаем минимум естествено ще доведе до загуба на приходи от този налог и ще подтикне правителството да компенсира загубата или с по-ниски разходи, или по-високи приходи, или с някаква комбинация от двете мерки. Историческият опит показва, че първото е малко вероятно, така че може да се очаква повишаване на ставката на подоходния данък, което ще навреди на икономическата активност[2]. Това обаче е в тотален разрез с тенденциите в ЕС, където данъците върху труда намаляват през последните години.

Другата идея на инициативата е диференциране на ДДС за определени стоки, тъй като, според организаторите, потреблението е основният двигател на икономическия растеж в България и има нужда от подкрепа. Оставяме настрана факта, че това предложение пренебрегва опита на редица други страни с косвения налог. Този опит е обобщен от изследване на МВФ, представящо добрите практики от прилагането му както следва:

· Използване на единна ставка по възможност без изключения;

· Широка облагаема база с минимални изключения.

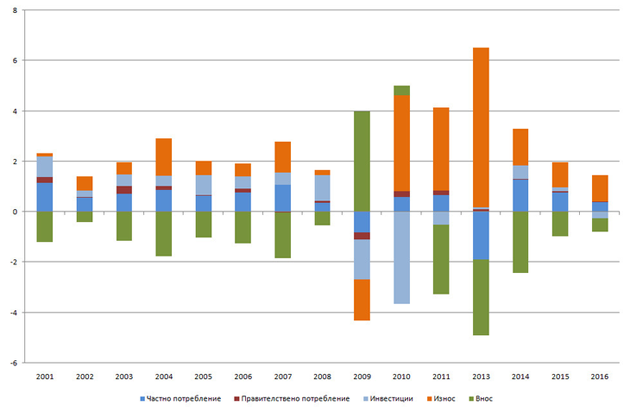

Самата идея за стимулиране на икономиката през данъците върху потреблението почива на грешното разбиране за двигателите на икономическия растеж в България през последните години. Това е силно остаряло виждане, което може и да се приеме за вярно в периода 2001-2008 г., когато в пет от осем години приносът на потреблението на домакинствата към реалния икономически растеж е бил по-висок от този на износа. Въпреки това разликата е пренебрежима.

От 2010 г. насам няма година, в която приносът на износа да е по-нисък от този на потреблението, като разликата не се измерва в десети от процентния пункт, а в пъти.

Графика 1: Принос на различните компоненти към реалния растеж на БВП*, пр.п.

Източник: НСИ, собствени изчисления

*Данните за БВП и компонентите му са в постоянни цени при база

2010 г. Представеният ръст е спрямо същия период на предходната година.

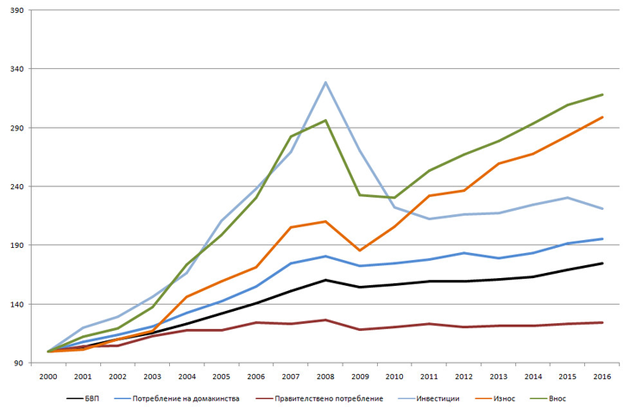

И ако това не е достатъчно да ни убеди, може ясно да се види динамиката на отделните компоненти през годините. Докато потреблението на домакинствата формира близо 66% от БВП през 2000 г., а износът – малко над 36%, то през 2008 г. това съотношение е 65% спрямо 52%, а през 2016 г. – 61% спрямо близо 64%. С други думи за 16 години делът на потреблението на домакинствата в БВП намалява, а този на износа се увеличава и вече е по-голям, което означава, че 1% увеличение на износа води до по-голям ефект върху ръста на икономиката от 1% увеличение на потреблението.

Графика 2: Индекс на БВП и неговите компоненти*, 2000=100

Източник: НСИ, собствени изчисления

*Данните за БВП и компонентите му са в постоянни цени при база

2010 г.

Не е случайно, че данъчната структура в България е такава – това е естествен еволюционен процес, който е резултат както на особеностите на местната икономика, така и на необходимостта за бързо догонване (конвергенция) на богатите страни в ЕС. Догонването може да стане само чрез генериране на инвестиции и изпреварващ ръст на производството, а оттам – и на благосъстоянието. Въпреки че се движи в правилната посока, българската икономика е далеч от желаната степен на развитие.

Инвестициите в дълготрайни активи като дял от БВП са едва 19%, което е близо до средното ниво за страните в ЕС, но е далеч от нивата преди 2009 г. Още повече, че средноевропейското ниво няма да позволи на страната да постигне желания бърз икономически растеж, за да догони богатите страни членки.

Предвид казаното дотук, хубаво е да се мисли за политики за ускоряване на икономическия растеж, а оттам и за повишаване на благосъстоянието на населението, но е още по-хубаво тези политики да почиват на факти, а не на пожелания. Също така е хубаво да се атакуват проблемите – ниските доходи, а не да се използва данъчната система като инструмент на социалната политика. Ниските доходи не са следствие на плоския данък върху доходите на физическите лица, а са резултат от фалиралата разходопокривна пенсионна система, ниско ниво на образование и квалификация на част от хората в трудоспособна възраст, недостатъчно привлекателна инвестиционна среда и т.н. Нито едно от тези неща няма да се промени с компрометирането на данъчната система.

[1] Тъй като данъкът върху доходите на физическите лица се изчислява върху данъчната основа, която представлява разликата между брутния доход и платените осигурителни вноски за сметка на работника, реалната тежест на данъка е около 9%.

[2] Редица изследвания показват, че структурата на данъчната система в една страна влияе върху икономическия ѝ растеж, като най-силно негативно влияние оказват преките данъци, а най-слабо – косвените - http://www.oecd.org/ctp/tax-policy/39494151.pdf