Глобални облаци са надвиснали над европейската и българската икономика

Автор: Лъчезар Богданов, Институт за пазарна икономика

Данните накратко

През второто тримесечие на 2019 г. според експресните оценки на НСИ растежът на брутния вътрешен продукт (БВП) в България е 0,2% спрямо предходното тримесечие и 3,3% в сравнение със същия период на 2018 г. Ръстът на годишна основа е малко по-нисък от отчетения през първото тримесечие на 2019 г. (3,5%), но малко по-висок от този за последните две тримесечия на 2018 г. (съответно 3,1% и 3,2%), подобна е тенденцията и при темповете на база предходно тримесечие. Инвестициите в основен капитал нарастват с 2,2%, а потреблението с 2,7% спрямо година по-рано.

Българската икономика през последните месеци: по-широката картина

Ръстът на БВП през второто тримесечие в номинално изражение е около 8,4% на годишна основа. Високите номинални темпове на растеж през последните тримесечия са очаквано развитие, отчитайки бързото нарастване на разходите за труд и ценовите равнища като цяло. По последни данни, за второто тримесечие на годината средната заплата нараства с 12% спрямо същия период на 2018 г. Потребителските цени са с 2,9% по-високи през юли 2019 г. спрямо юли миналата година, а в периода април-юни нарастват с около 3,3% на годишна база. В месеците от втората половина на 2017 г. досега инфлацията трайно е между 2% и 3,5%. Цените на производител за вътрешния пазар също отбелязват нарастване за тримесечието с около 3,3% спрямо година по-рано, като в голяма степен това се дължи на увеличаване на регулираните енергийни цени.

Растежът е съчетан с динамично развитие на заетостта – през второто тримесечие на 2019 г. броят на заетите нараства със 106 хил. спрямо второто тримесечие на 2018 г.,. Едновременно с това, коефициентът на заетост достига нови рекордни стойности от 75,7% за лицата на възраст 20-64 г. a безработицата достига историческо дъно от 4,2% (повече за пазара на труда)

За първите шест месеца на годината износът на стоки нараства с 6,3% спрямо същия период на 2018 г., но през юни е отчетен спад от 6.4%. Все още няма отчетни данни за износа за услуги през юни, като за периода от януари до май той бележи ръст от 7,5%, при относително слабо увеличение от 3,6% в туризма и над 15% нарастване на постъпленията в бизнес услугите, включително в областта на информационните технологии и споделените центрове за обслужване. Влошената външна конюнктура е фактор за цялостна негативна тенденция в промишлеността - ръстът при индустриалното производство се забавя след март, като през юни вече е отчетен спад от 3,5% спрямо същия месец на 2018 г.

Инвестициите в основен капитал, по експресните оценки на НСИ, също забавят нарастването си, като на годишна основа то е 2,2%. Публичните инвестиции се увеличават, като за полугодието капиталовите разходи в консолидирания бюджет достигат 1,5 млрд. лева (ръст от 11,4% спрямо същия период на 2018 г.). Основен фактор продължава да бъде ритъмът на реализиране на проекти, финансирани със средства от ЕС, като засега изглежда това се случва по-скоро бавно и в малък мащаб. В частния сектор инвестиционната активност също изглежда относително ниска, макар все още да няма надеждни данни както за вътрешните, така и за чуждестранните инвестиции за периода. Същевременно, кредитът за нефинансовите предприятия към юни 2019 г. е с 4,6% по-висок от същия месец на предходната година, а жилищните кредити за домакинствата се увеличават с 11,8% на годишна база.

Глобални тенденции и развития в икономиките на ЕС

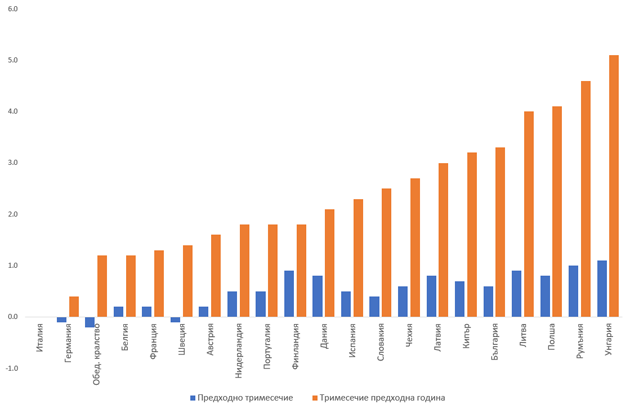

Данните потвърждават очакванията за тревожни развития в европейската икономика. Годишният ръстът на БВП в еврозоната се свива до 1,1% (1,3% за целия ЕС), а спрямо предходното тримесечие – до 0,2%. В Германия се отчита минимален ръст на годишна основа от 0,4%, в Италия – нулев растеж, във Франция – 1,3%. Спрямо предходното тримесечие в Германия вече има спад от 0,1%, Италия – отново без промяна, във Франция – минимален ръст от 0,2%. Допълнително трябва да се припомни, че оживлението след 2013-2014 г. не засяга равномерно страните в общия пазар, като Италия е в трайна стагнация, с висок публичен дълг и слаб пазар на труда. Тези развития съвпадат с описания в лятната икономическа прогноза на Европейската комисия сценарий , който включва шокове от затруднения в международната търговия към производствения сектор на еврозоната, но скоростта на промяната изглежда по-бърза и е твърде вероятно ръстът за цялата 2019 г. да е по-нисък дори от ревизираната стойност от 1,2%.

Запазва се тенденцията страните от Централна и Източна Европа (ЦИЕ) да отчитат по-бърз реален темп на растеж, т.е. да продължават процеса на „сближаване“ или конвергенция, от тези в Западна Европа, като средният ръст е около три пъти по-висок[1]. От една страна, процесът на конвергенция има дългосрочни фундаментални основания, като догонването е обусловено от все по-пълното използване на потенциала на общия пазар на стоки и услуги, подобряването на производителността чрез възприемане и трансфер на технологии, както и значителен поток от капитал. От друга страна, както и ЕК в лятната актуализация на икономическата си прогноза отбелязва, „има риск отделянето на ЦИЕ (т.е. поддържане на много по-висок растеж) да не е устойчиво за дълъг период, при продължаващи затруднения в индустриалното производство и международната търговия“.

Графика: Ръст на БВП за второ тримесечие на 2019 г.

Източник: Евростат

Обобщението в анализа на ЕК сочи, че ръстът на икономиките в ЦИЕ все още не е засегнат сериозно от проблемите в големите страни от еврозоната заради ефекта от усвояването на еврофондове и силното вътрешно търсене. Данните за няколко индикатора потвърждават подобна хипотеза. Разходите за труд за последните две години в региона се увеличават от 3 до 5 пъти по-бързо, отколкото средното за еврозоната. С други думи, отвореният пазар на труда, съчетан с все по-силната интеграция на веригите на добавена стойност, водят до изпреварващо увеличение на заплатите – между 15 и 22% за последните 24 месеца за повечето страни, и дори по-бързо в Румъния. Ниската задлъжнялост на домакинствата от своя страна е предпоставка за силна кредитна активност на банките, както за потребление, така и за покупки на жилища. Оживлението на пазара на имоти, заедно с публичните инвестиции, стимулират поне в краткосрочен план строителната активност.

Тези фактори вероятно обясняват и различията в растежа на БВП за тримесечието. Полша отчита ръст на БВП от 4,1%, като за последните поне 4 тримесечия инвестициите в основен капитал нарастват с 9% до 11% на годишна основа, а добавената стойност в строителството – с 13-18%. В Унгария икономическият ръст е 5,1%, като инвестициите се увеличават с 15% до 20 % на годишна основа през последните тримесечия, а строителната активност – с 15% до 22%, като за първото тримесечие на 2019 г. е отчетен ръст от 45%. Подобна е картината и в Литва, която също отчита ръст на БВП, по-висок от този в България. За сравнение, в ЕС средното нарастване на добавената стойност в строителството е между 4% и 5% за последните няколко тримесечия, а в България – между 2% и 3%.

Доколко вътрешното търсене може да компенсира негативните външни шокове ще зависи от размера и отвореността на икономиката, „графика“ но капиталовите разходи, финансирани с еврофондове, и кредитната активност на банките на всеки отделен пазар. Вече се вижда например, че най-силно зависимите от индустриалния износ икономики – Чехия и Словакия – отчитат по-нисък ръст, съответно 2,7 и 2,5%. През юни износът им спада съответно с 4,2% и 7,2% на годишна основа, а новите поръчки за промишлеността в Словакия спадат с 8,7% спрямо същия месец на 2018 г. По-слабият износ е предпоставка за общо свиване на индустриалното производство през месеца – с 3,2% в Румъния, 3,8% в Чехия, 2,1% в Словакия, 3,5% в България и т.н. Това са първи сигнали, че слабостта на икономиките в ядрото на еврозоната започват да влияят на динамиката в догонващите страни. В Германия износът спада с 8% през юни, индустриалното производство – с 6,2%, след като намалява през всеки от месеците от началото на годината. В Италия износът спада с 3,5%, а промишленото производство – с 1,2%, като само през февруари има лек ръст от месеците за периода.

Спадът на БВП в Германия на тримесечна основа трябва да се разглежда като начало на неблагоприятни развития, които вероятно ще последват стартиралите и потенциални ограничения пред международната търговия (т.нар. „търговски войни“), както и структурните промени в китайската икономика. Еврозоната и ЕС като цяло, и особено Германия, са силно зависими от експортноориентираната си индустрия. Така например годишният износ от ЕС през 2018 г. на стоки за Азия е 760 млрд. евро, от които за Китай – 230 млрд., а за САЩ – 422 млрд. евро. Само Германия изнася за тези два пазара стоки за 93 и 109 млрд. евро. По-важно е обаче, че огромният ръст на вътрешните инвестиции в Китай, последвал глобалната криза от 2008 г.[2] на практика „издърпва“ икономиката на Германия и свързаните с нея чрез нараснал 2,5 пъти внос на немски стоки, предимно машини, оборудване и превозни средства. Този инвестиционен бум в Китай изглежда е пред своя край, като за първите шест месеца на 2019 г. годишният ръст на инвестициите е едва 5,8% , при над 10% ръст за всяка от годините от 2001 до 2016 г. и над 20% ръст за периода 2003-2013 г. Заедно с това, икономическият растеж за второто тримесечие спада до 6,2% - най-ниската стойност от 27 години насам.

Описаните негативни тенденции, както и продължаващите структурни проблеми в част от големите икономики в ЕС, заедно с неяснотата на хода на Брекзит ще започнат да дават все по-осезаемо отражение върху българската икономика. Смекчаване на външните шокове в краткосрочен и средносрочен план може да има при рязко нарастване на новите инвестиции, повишаване на производителността, и евентуално активизиране на реализацията на проекти, финансирани по оперативните програми.

[1] Все още не са публикувани данни за някои страни , включително Естония и Хърватска

[2] Те се увеличават от около 1,4 млрд. долара през 2007 г. до 5,2 млрд. долара годишно през 2017 г. -